어제 Plan B 가 본인의 관점을 유튜브에 게시했다.

최근에 연설한 Tom Lee 와 Plan B 의 의견을 비교해서 정리했다.

동일한 내용과 추가 분석은 아래 블로그에도 함께 정리해두고 있다. 👉 WindRider 네이버 블로그 바로가기

■ 이 글을 쓰는 이유

요즘 비트코인 시장은 방향성이 불명확하다.

- 어떤 지표는 조심해야 한다고 말하고,

- 또 어떤 분석가는 이제부터 시작이라고 말한다.

단기 흐름은 혼재되어 있지만, 중장기 구조는 분명 변화 중이다.

또한 나는 이전 사이클에서 이미 충분한 수익을 실현했고, 현재 시장의 리스크 대비 매력도는 떨어진다고 판단해 관망 중이다.

이 글은 그 관망의 근거를 정리해둔 기록이기도 하다.

■ 1. 왜 지금 시장이 헷갈리는가

ETF, 정책 변화, 토큰화 확대 등 호재는 많다.

그런데 가격은 잘 움직이지 않는다.

이 모순을 설명하는 대표적 분석이 두 가지다.

- Plan B: 온체인·사이클 분석 → 기술적·구조적 경계 신호 강조

- Tom Lee: 정책·기관·매크로 분석 → 중장기적 강한 수요 기반 강조

둘의 관점을 함께 보면 시장이 왜 이렇게 정체되어 있는지 이해가 쉬워진다.

■ 2. Plan B 관점 — RSI 55와 세 가지 시나리오

Plan B는 RSI를 핵심 지표로 사용한다.

● 현재 RSI의 의미

- 65 → 55로 하락: 유의미한 조정 구간

- 50 이상 유지: 장기 상승 추세는 아직 유지

● 시나리오 1: 과거 패턴 반복 (하락 가능성)

2014, 2018, 2022 모두 RSI 55 부근에서 큰 하락이 이어졌다.

→ 동일 패턴이면 최대 -50% 하락도 고려해야 한다.

● 시나리오 2: 2019형 프리뷰 불장 이후 본격 상승

지금까지의 랠리는 “예고편”일 수도 있다.

ETF, 정책 기대감 등으로 선반영된 후 조정이 오고, 그 뒤 진짜 불장이 시작되는 구조다.

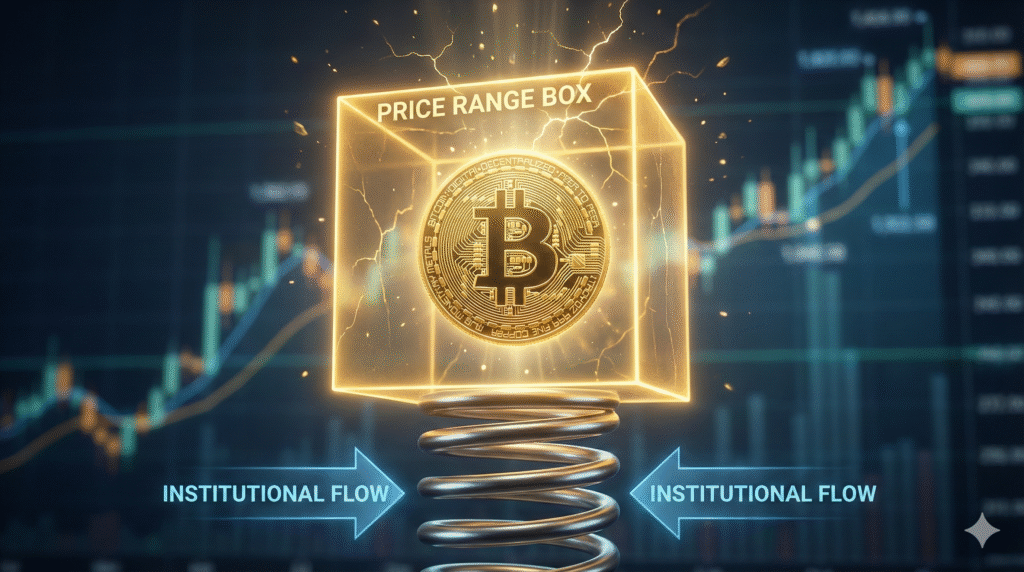

● 시나리오 3: 기관 구조로 변동성이 억제된 박스장

Plan B가 가장 유력하게 보는 구간이다.

- 기관은 비중을 맞추기 위해 오르면 팔고, 떨어지면 산다.

- 이 자동 리밸런싱 체계가 RSI 55~75 사이 박스를 만들 수 있다.

즉, 변동성이 줄어든 대신 답답한 횡보가 길어지는 시장이 될 수 있다.

■ 3. Tom Lee 관점 — 디레버리징 이후 회복 가능성

Tom Lee는 최근 하락을 “베어 시작”이 아니라 레버리지 청산의 후유증으로 본다.

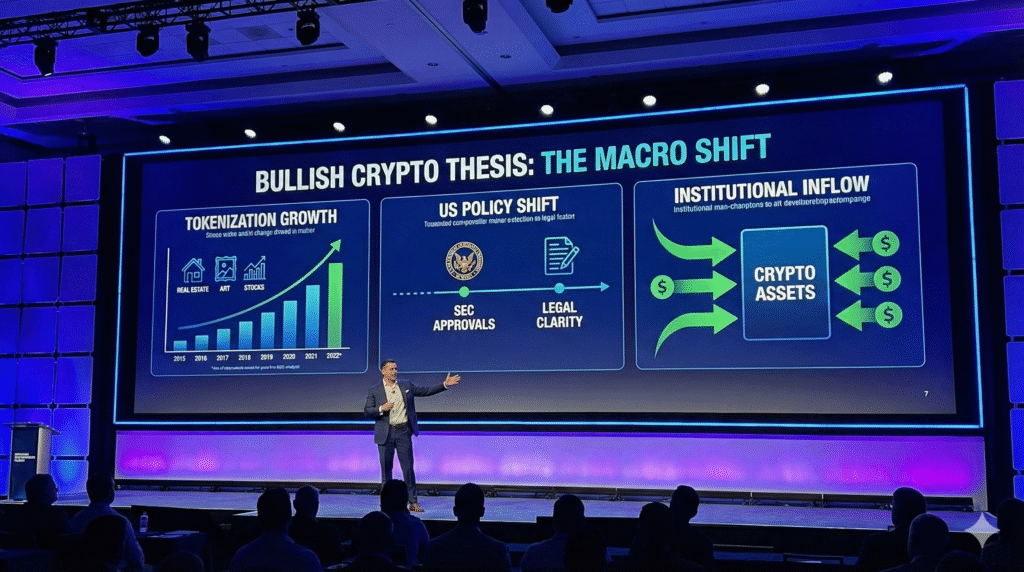

● 2025년을 긍정적으로 보는 주요 근거

- 미국 정부의 친(親)크립토 기조 강화

- 일부 주 정부의 비트코인 전략 비축 논의

- 블랙록 ETF의 빠른 성장

- JP Morgan·BlackRock 등 전통금융의 온체인 진입

- “토큰화(Tokenization)”의 메가 트렌드화

● 채택률은 여전히 초기

- 1만 달러 이상 BTC 지갑: 약 440만

- 전 세계 1만 달러 이상 금융자산 보유자: 약 9억

- → 채택률 확장 가능성 = 200배 이상의 여력

● 하락 원인: 레버리지 청산

10월 이후 하락은 구조적 베어라기보다,

역대급 레버리지 청산 이후 유동성 회복이 늦어지는 과정일 수 있다.

■ 4. 두 분석의 교차점 — 단기 박스, 장기 성장 가능성

두 분석은 상반되는 것처럼 보이지만 사실 서로 다른 구간을 설명한다.

- 단기: 기관 리밸런싱으로 박스장 유지 가능성

- 중장기: 토큰화·정책·기관 수요 증가로 구조적 성장 가능성

즉, 시장은 지금 작게 흔들리지만 깊게 변화 중이다.

■ 5. 투자 전략 관점에서 정리

● 단기 맞추기 게임은 비효율적

지표가 혼재된 상태에서 방향성 베팅은 위험성이 크다.

● 중요한 것은 포트폴리오 안정성

- 레버리지 금지

- 코어 자산 훼손 금지

- 감당 가능한 크립토 비중 유지

- 시나리오별 대응 계획을 사전에 정의

● 최악·기본·최선 시나리오

- Worst: 최대 -50% 하락 가능성

- Base: 박스장 장기화

- Best: 구조적 수요 확대 → 강한 상승

■ 6. 핵심 질문: 지금 구조는 안전한가?

“생활비를 써도 자산이 줄지 않는 구조가 유지되는가?”

이 질문에 “예”라고 답할 수 있을 때만 크립토 비중을 조정하는 것이 합리적이다.

■ 7. 내 개인적 입장 — 이미 수익 실현, 현재는 관망

나는 지난 사이클에서 충분한 수익을 실현했다.

그래서 지금 시장의 Risk/Reward가 매력적이지 않다고 판단한다.

그래서:

- 기존 포지션 전부 정리 완료

- 새로운 시장 구조가 명확해질 때까지 관망 유지

이 관점은 시장 비관이 아니라 전략적 선택이다.

■ 8. 결론

- 단기 시장은 혼재된 신호 속에서 박스권 가능성이 크다.

- 그러나 중장기 구조는 오히려 강화되고 있다.

- 지금은 예측의 구간이 아니라, 준비·점검·관망의 구간이다.

블로그 독자를 위한 결론은 이것이다.

지금 시장은 크게 벌기보다, 구조를 다지며 다음 기회를 기다리는 국면이다.