투자에 관한 책도 보고, 영상도 보고, 차트 분석도 하고, 공부도 하는데

왜 실제 돈은 계속 못 벌고, 오히려 잃을 때가 많을까?

💬 “시장 때문이 아니라, 인간의 뇌가 그렇게 만들어졌기 때문입니다.”

이 글은 Barry Ritholtz의

1시간짜리 인터뷰 + 책 한 권 분량을

핵심만 뽑아 10분 만에 읽을 수 있게 정리한 글입니다.

✔ 읽으면 투자 수익에 직접 영향 주는 핵심 원리만 배울 수 있고

✔ 인간이 왜 반복해서 같은 실수를 하는지 이해할 수 있고

✔ 향후 투자 전략에 바로 적용할 수 있는 실전 심리법까지 담겨 있습니다.

🧠 1. 시장이 아니라 ‘우리의 뇌’가 문제다

리츠홀츠는 말합니다.

- 주식의 장기 수익률

- 인플레이션

- 경제 성장률

- 자산배분의 기본 원칙

- 복리에 대한 수학

이미 다 알려져 있고, 다 해결된 영역입니다.

문제는 **‘시장’이 아니라 ‘인간’**이에요.

우리 뇌는 200만 년 동안 생존을 위해 진화했습니다.

단기 위험, 갑작스러운 위협, 나쁜 뉴스에 빠르게 반응하도록 설계되어 있죠.

하지만 금융 시장은 장기·복리·지수적 성장 구조입니다.

완전히 상반된 시스템이죠.

우리는 말 그대로,

“원시인 뇌로 ETF, 금리, 유동성, 자산배분을 판단하는 중”

입니다.

😨 2. 공포와 탐욕이 모든 실수를 만든다

리츠홀츠는 투자자의 적을 단 한 단어로 요약합니다.

“Limbic System — 감정.”

- 하락 → 공포 → 패닉셀

- 상승 → 탐욕 → FOMO 매수

이 패턴 때문에 인간은 반복적으로:

- 닷컴 버블 고점 매수

- 2008–09 저점 패닉셀

- GameStop, Hertz 밈주식 광풍

- 2021–2022 코인 고점 올인

을 반복합니다.

우리는 본능적으로

“고점 추격 → 저점 매도”

하도록 설계된 동물입니다.

🎯 3. ‘카우보이 계좌’를 만들어라

리츠홀츠가 제시한 가장 실용적인 방법.

✔ 전체 자산의 3–5%로 ‘모험 계좌’를 분리하라.

이 계좌에서는:

- 단타

- 옵션

- 레버리지

- 밈주식

- 코인 고위험 트레이딩

이런 욕망을 여기서만 처리합니다.

그러면:

- 장기 포트폴리오 건드리지 않게 되고

- 감정적 실수를 줄이며

- 큰 손실을 피할 수 있습니다

즉,

내 안의 미친놈을 싸게 분리 수용하는 전략

입니다.

🧩 4. 인간을 망치는 대표적 심리 오류들

리츠홀츠는 인간이 반복하는 심리적 실수를 이렇게 정리합니다.

🔹 내러티브 오류

스토리가 좋으면 데이터가 안 보여짐.

🔹 던닝–크루거 효과

초보일수록 실력보다 자신감이 높음.

🔹 확증편향

듣고 싶은 정보만 골라 보는 심리.

리츠홀츠는 말합니다.

“좋은 투자자는 ‘내가 틀릴 이유’를 먼저 찾는다.”

🐑 5. 군중심리 + 손실회피 = 최악의 매매타이밍

인간은 원래 무리 안에 있어야 안전합니다.

그래서 시장에서는:

- 다 오르면 따라 사고

- 다 팔면 따라 팝니다

또한 손실 회피 편향 때문에 손실의 고통은

수익의 기쁨보다 2배 강하게 느껴집니다.

그래서:

- -5%만 빠져도 스트레스

- -10%면 공포

- -20%면 거의 패닉셀

- 바닥에서 다시는 못 들어감

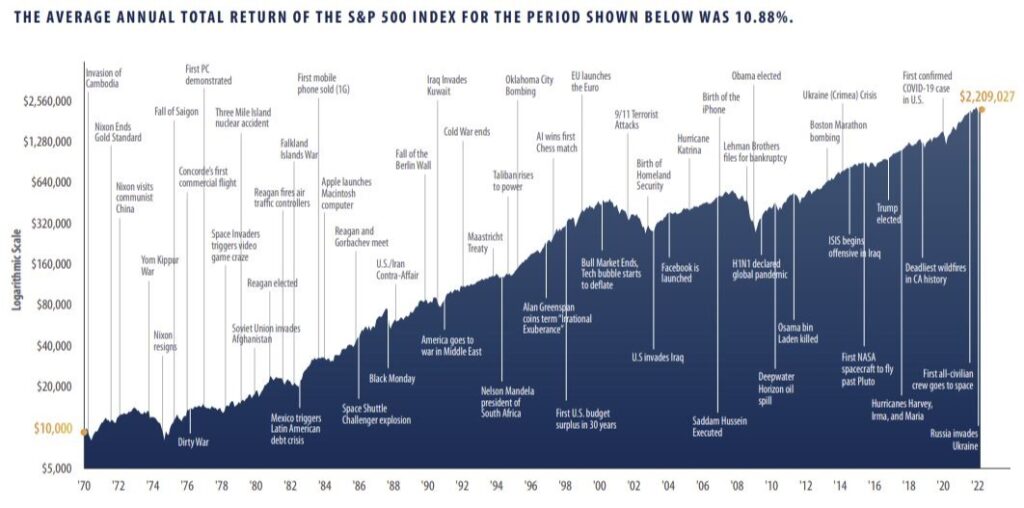

하지만 실제 역사적 데이터는?

- -5%: 연 2~3회

- -10%: 2년에 1번

- -20%: 주기적 반복

즉, 정상적 변동성인데 심리가 이를 재앙으로 착각함.

📈 6. 개별주·타이밍으로 부자되기 어려운 이유

75년간 시장 데이터를 분석하면,

전체 시장 수익의 98%는 단 2%의 종목이 만든다.

그 2%를 미리 고르는 건 거의 불가능합니다.

그래서 대부분의 사람은:

- 개별주보다는 장기 인덱스

- 예측보다는 자동 투자(DCA)

- 단타보다는 복리 전략

이게 훨씬 유리합니다.

📰 7. 금융 미디어는 정보를 주는 게 아니라 ‘주의(attention)’를 판다

리츠홀츠는 금융미디어를 이렇게 정의합니다.

“그들은 정보를 파는 게 아니라,

당신을 광고주에게 판다.”

그래서:

- 자극적 제목

- 공포 마케팅

- 극단적 전망

- 클릭 유도 뉴스

이런 것들로만 가득합니다.

문제는 인간이 나쁜 뉴스에 더 민감하게 진화했다는 점.

그래서 금융 뉴스는 투자 성과가 아니라

투자 심리에만 악영향을 줍니다.

🔚 결론 — 싸워야 할 적은 시장이 아니라 ‘나 자신’

Barry Ritholtz가 말합니다.

- 감정을 통제하고

- 장기 계획을 세우고

- 자동 투자하고

- 분산하고

- 비용 줄이고

- 뉴스 멀리하고

- 심리적 함정을 이해해야 한다

투자는 더 많이 맞추는 게임이 아니라, 덜 실수하는 게임입니다.

결국 우리가 싸워야 할 대상은

시장도, 금리도, 연준도 아닙니다.

바로…

“본능적으로 투자에 적합하지 않게 진화해버린 우리 자신의 뇌”

입니다.