■ 결론 먼저: 2026년 금리는 ‘방향’보다 ‘구조’가 더 중요하다

2026년 미국 모기지 금리, 나는 이렇게 본다.

- 베이스 시나리오: 5.6% ~ 6.6% 박스권

- 연평균: 6% 전후(5.8~6.2%)

- 게임 체인저: 연준이 QE(양적완화)를 다시 시작하면 4%대 모기지 금리도 가능

나는 이 글에서 “누가 뭐라고 전망했다”를 전달하려는 게 아니다.

2026년 시장을 읽는 나만의 방식, 관점을 그대로 담았다.

그리고 이 프레임은 올해뿐 아니라 내년, 그다음 해에도 계속 쓸 수 있다.

동일한 내용과 추가 분석은 아래 블로그에도 함께 정리해두고 있다. 👉 WindRider 네이버 블로그 바로가기

■ 왜 나는 금리 예측에 집착하지 않고 ‘구조’를 먼저 보나

요즘 미국 주택 시장은 단순하다.

구매 가능성(Affordability)이라는 바닥 자체가 무너져 있다.

2025년 미국 주택 거래량은 약 400만 건.

장기 평균보다 30% 적은 숫자다.

집값은 버티고, 소득은 조금 오르고, 금리는 높게 유지되니 시장 전체가 **“affordability wall(구매 여력의 벽)”**에 부딪힌 상태다.

그래서 나는 2026년 시장을 읽을 때 가장 현실적이고 영향력이 큰 변수 = 모기지 금리라고 본다.

■ 내가 금리를 읽는 방식: ‘10년물 국채 + 스프레드’ 딱 두 개

사람들이 가장 많이 오해하는 게 있다.

“연준이 금리 내리면 모기지 금리도 바로 떨어진다.”

나는 이렇게 보지 않는다.

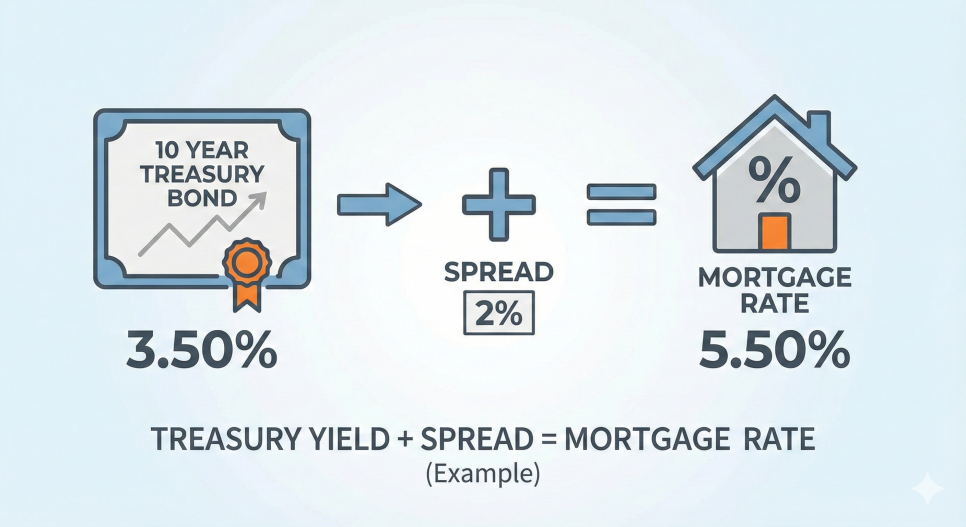

✔ 내가 쓰는 공식

모기지 금리 = 10년물 국채 수익률 + 스프레드(위험 프리미엄)

은행이나 기관투자가 입장에서 보면 선택지는 두 개다.

- A. 미국 정부(10년물 국채)에 돈을 빌려준다 → 사실상 무위험

- B. 개인에게 모기지를 빌려준다 → 디폴트 리스크 존재

그래서 모기지는 국채보다 **더 높은 금리(스프레드)**를 받을 수밖에 없다.

역사적인 평균 스프레드는 약 2%.

📌 예시

- 10년물 국채가 4% → 모기지는 약 6% 근처

나는 금리 전망 기사를 볼 때도 오직 이 두 축만 본다.

- 10년물 국채 수익률 방향성

- 스프레드가 넓어지는가, 줄어드는가

기준금리는 이 두 변수에 간접적인 영향만 준다. 그래서 나는 기준금리 숫자에 크게 흔들리지 않는다.

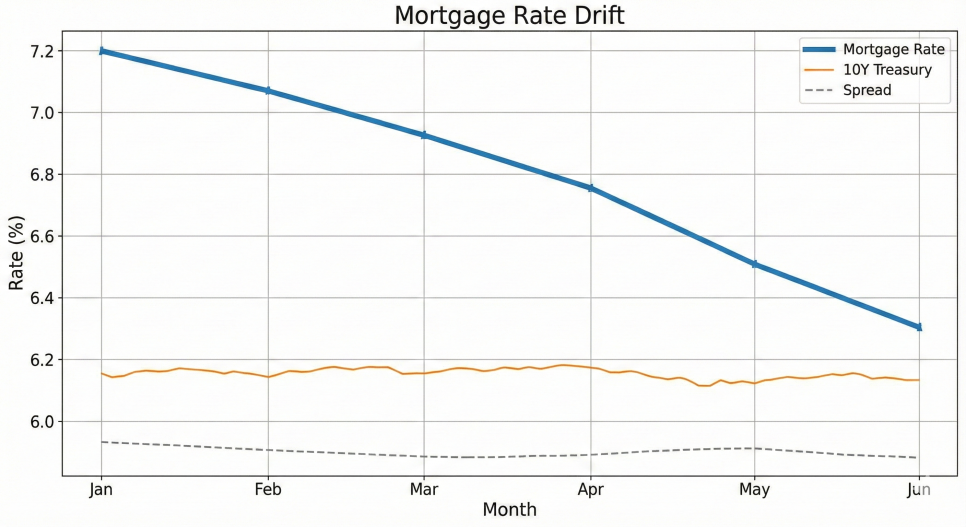

■ 2025년 시장 흐름을 통해 확인한 ‘구조의 위력’

2025년 모기지 금리는

- 7.2% → 6.2~6.4% 수준까지 자연스럽게 내려왔다.

그때 연준이 큰 결정을 내린 것도 아니다.

그냥 채권 수익률이 떨어지고, 스프레드가 조금 축소된 것뿐이다.

정확히 보면:

- 스프레드: 2.3% → 2.2%로 소폭 하락

- 10년물 국채: 4.5% → 4.1% 하락

4.1% + 2.2% = 6.3% 모기지 금리

시장에 찍힌 숫자와 거의 동일하다.

이게 내가 ‘구조’를 먼저 보는 이유다.

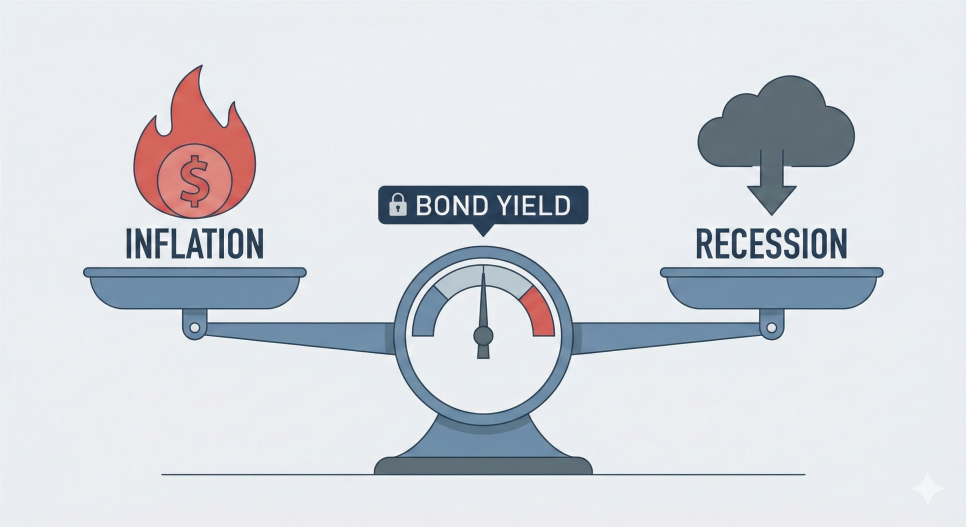

■ 지금 시장(채권)이 왜 박스권인지 나는 이렇게 본다

10년물 국채를 움직이는 건 두 가지 리스크다.

- 인플레이션 위험

- 경기침체 위험

문제는… 지금 둘 다 동시에 살아 있다.

- 인플레이션은 3%대에서 다시 꿈틀거리기 시작하고

- 고용 시장은 일자리 감소 신호가 보인다

즉, 시장이 이렇게 말하는 상황이다.

- “인플레만 보면 금리 더 올라야 하고…”

- “경기만 보면 금리 더 내려야 하는데…”

그래서 큰 방향이 안 나오고 ‘갇힌 시장’이 만들어지는 것이다.

이 구조가 그대로 2026년 모기지 금리 박스권으로 연결된다.

■ 내가 설정한 2026년 베이스 시나리오

나는 이렇게 본다.

2026년 모기지 금리는 5.6~6.6%에서 움직이는 박스권 시장이 가장 현실적이다.

이 구간을 벗어날 만한 강한 모멘텀은 아직 없다.

주요 기관들도 모두 이 박스 안에 있다.

- Fannie Mae → 5.9%

- MBA → 6.4%

- NAR → 약 6%

즉,

“극단적으로 빠지지도, 치솟지도 않는 고지대 시장.”

나는 2026년을 이런 구조로 보고 준비한다.

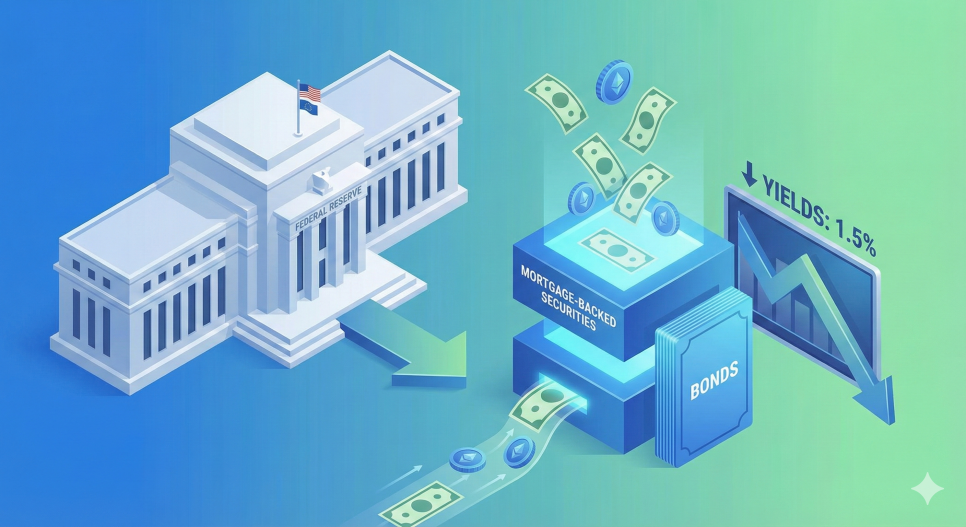

■ 2026년을 뒤집을 수 있는 유일한 카드: 양적완화(QE)

여기서부터는 ‘변수’가 아니라 게임 체인저다.

내가 이해하는 QE는 아주 심플하다.

연준이 새 돈을 찍어서 국채·MBS를 직접 사주는 것.

이게 시장에 주는 효과는 명확하다.

- 연준이 MBS를 사면 → MBS 수요 증가

- 수요 증가 → 가격 상승

- 가격 상승 → 수익률 하락

- 수익률 하락 → 모기지 금리 하락

나는 이렇게 본다.

QE가 시작되면 4%대 모기지 금리도 가능하다.

하지만 이건 부작용이 너무 크다.

- 인플레이션 재점화

- 자산 버블 재가열

그래서 나는 QE를 쉽게 꺼내진 않을 거라고 보지만, 2026년에는 가능성이 0%가 아니다.

특히:

- 노동시장 악화 시그널 증가

- 트럼프 행정부의 “금리 낮추기” 강한 의지

- 2026년 5월 연준 의장 교체 가능성

이 세 가지가 맞물리면 QE는 충분히 현실적인 옵션이 된다.

■ 투자자로서 나는 이렇게 준비한다 (핵심 전략)

2026년 금리는 “맞추는 것”이 아니라 대응 프레임을 갖는 것이 중요하다.

✔ 베이스 시나리오(5.6~6.6%)

- 금리 기대치 낮추고 숫자 맞는 딜만 진행

- DSCR·현금흐름 기준을 더 보수적으로

- 금리 0.25% 흔들릴 때마다 감정적으로 움직이지 않기

✔ 업사이드 시나리오(QE → 4~5%대 금리)

- 가격 상승 압력 커질 확률 높음

- 미리 파이프라인 준비: 에이전트, 렌더, 좋은 마켓

- 금리 급락 초기의 가격 반영 전 구간을 잡는 사람만 과실을 가져감

✔ 다운사이드 시나리오(인플레 재가열 → 금리↑)

- 현금 & 초단기채 비중 확보

- 레버리지 더 보수적으로 운용

- 캐시플로우 아슬한 딜은 처음부터 배제

■ 정리: 내가 금리를 읽는 방식

2026년 금리를 바라보는 내 프레임은 단순하다.

- 10년물 국채가 어디로 가는가

- 스프레드가 넓어지는가, 좁아지는가

- QE가 다시 등장할 여지가 있는가

이 세 가지만 보면 시장의 ‘방향성’에 휘둘릴 필요가 없다.

오빠 브랜드의 메시지로 정리하면 이렇게다.

“2026년 금리는 맞추는 게 아니다.

준비된 시나리오로 대응하는 것이다.”